Restnutzungsdauergutachten – Ihr Schlüssel zu erheblichen Steuerersparnissen

veröffentlicht am: 25.03.2024

Die Optimierung von Steuerlasten ist für jeden Immobilieneigentümer ein besonders interessantes Unterfangen. Und in diesem Zusammenhang sind Restnutzungsdauergutachten ein entscheidender Faktor. Daher erklären wir in diesem Ratgeber, wieso Restnutzungsdauergutachten signifikante Steuerersparnisse ermöglichen und den Wert und die Rentabilität einer Immobilie maßgeblich beeinflussen.

Was ist ein Restnutzungsdauergutachten?

Die Gesamtnutzungsdauer benennt den Zeitraum, in welchem ein Gebäude voraussichtlich seiner Zweckbestimmung entspricht. Also einfach gesagt: Wie lange es genutzt werden kann. Die Gesamtnutzungsdauer einer Immobilie hängt dabei von der Art und Bauweise des Gebäudes ab und wird vom Gesetzgeber bzw. den örtlichen Gutachterausschüssen vorgegeben. Bei Wohngebäuden beträgt sie üblicherweise 80 Jahre.

Die Restnutzungsdauer hingegen bestimmt, wie lange ein Gebäude noch genutzt werden kann, bis es als unbrauchbar gilt. Also die Differenz der Gesamtnutzungsdauer und dem Alter des Gebäudes. Die Restnutzungsdauer zu kennen ist wichtig, weil Eigentümer von Immobilien Kosten für das Gebäude von der Steuer abziehen können, was man Abschreibung (AfA) nennt. Die Abschreibung verteilt also die Anschaffungs- und Baukosten eines Gebäudes über dessen Lebensdauer.

Jetzt kann es jedoch vorkommen, dass die tatsächliche Lebensdauer von der durch den Gesetzgeber festgelegten Restnutzungsdauer abweicht. So kann ein Gebäude beispielsweise stärkere Abnutzungserscheinungen aufweisen, als ursprünglich geplant.

Jedoch muss diese Abweichung von der gesetzlich festgelegten Restnutzungsdauer dem Finanzamt erstmal bewiesen werden. Und hier kommen sogenannte Restnutzungsdauergutachten ins Spiel. Das sind Berichte von Experten, die bewerten, wie lange ein Gebäude noch nutzbar ist. Wenn ein Gutachten zeigt, dass die Restnutzungsdauer kürzer ist, als vom Gesetzgeber geplant, können Eigentümer eine höhere Abschreibung in Anspruch nehmen, was wiederum die steuerliche Belastung verringert. Somit kann man mit einem Restnutzungsdauergutachten eine AfA-Verkürzung erreichen.

Unterschied Verkehrswertgutachten und Restnutzungsdauergutachten

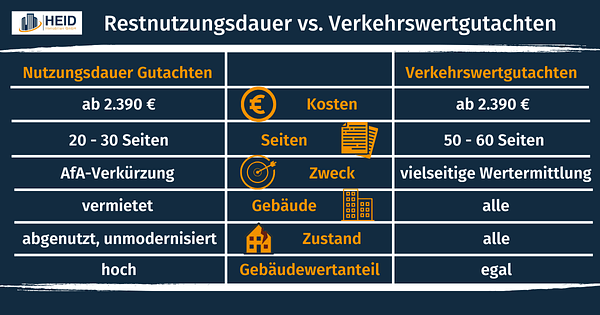

Ein Verkehrswertgutachten bestimmt den Marktwert (Verkehrswert) einer Immobilie und wird für buchhalterische, steuerliche oder juristische Zwecke eingesetzt. Ein Restnutzungsdauergutachten hingegen spezialisiert sich auf die Bewertung der tatsächlichen verbleibenden Nutzungsdauer eines Gebäudes und ist vor allem dann vorteilhaft, wenn es um die steuerliche Abschreibung geht.

Im Gegensatz zum Verkehrswertgutachten, das keine spezifische Restnutzungsdauer festlegt, ermöglicht das Restnutzungsdauergutachten genauere und steuerlich vorteilhafte Abschreibungen, wird jedoch von Finanzämtern nicht immer ohne Weiteres akzeptiert.

Restnutzungsdauer- vs. Verkehrswertgutachten (©heid-immobilienbewertung.de)

Der Prozess: Von der Beauftragung bis zum Gutachten

Die Erstellung eines Restnutzungsdauergutachtens ist ein strukturierter Prozess, der mit der Auswahl eines qualifizierten Sachverständigen beginnt. Dieser sollte nicht nur über die erforderliche fachliche Expertise verfügen, sondern auch mit den aktuellen rechtlichen Rahmenbedingungen vertraut sein.

Nach der Beauftragung erfolgt in der Regel eine umfassende Besichtigung der Immobilie. Hier ist es gut zu wissen, dass Finanzämter Restnutzungsdauergutachten oft nur akzeptieren, wenn der Sachverständige die Immobilie wirklich besichtigt hat. Es lohnt sich also, auf diese Besichtigung zu bestehen!

Während dieses Termins werden relevante Daten gesammelt und die Substanz des Gebäudes genau untersucht. Der Sachverständige berücksichtigt dabei sowohl technische Aspekte als auch Faktoren, die die wirtschaftliche Nutzungsdauer beeinflussen könnten.

Basierend auf diesen Informationen erstellt der Gutachter ein detailliertes Gutachten, das neben der Beschreibung des Objekts und der ermittelten Restnutzungsdauer auch eine fundierte Begründung für die angenommene Nutzungsdauer enthält. Dieses Dokument dient anschließend als Grundlage für die steuerliche Geltendmachung der verkürzten Abschreibungen.

Praktische Vorteile eines Restnutzungsdauergutachtens

Das Hauptziel eines Restnutzungsdauergutachtens ist die Steueroptimierung. Durch die Verkürzung der Abschreibungsdauer können jährliche Steuerlasten signifikant reduziert werden. Dies führt zu einer direkten Verbesserung der Liquidität des Immobilieneigentümers und kann die Rentabilität der Investition erheblich steigern.

Ein weiterer Vorteil ist die mögliche Wertsteigerung der Immobilie. Ein professionell erstelltes Gutachten kann potenziellen Käufern oder Investoren als Nachweis für den gepflegten Zustand und die wirtschaftliche Lebensdauer der Immobilie dienen. Zudem bietet es eine solide Basis für Verhandlungen mit Banken bei der Finanzierung oder Refinanzierung von Immobilienprojekten.

Darüber hinaus können Restnutzungsdauergutachten dazu beitragen, Diskussionen mit dem Finanzamt bezüglich der Abschreibungsdauer zu verkürzen oder gar zu vermeiden. Mit einem fundierten Gutachten in der Hand steht der Eigentümer auf sicherem Boden, sollte es zu Nachfragen oder gar einer Betriebsprüfung kommen.

Wann lohnt sich ein Restnutzungsdauergutachten?

Die Entscheidung für ein Restnutzungsdauergutachten sollte sorgfältig abgewogen werden. Generell lohnt sich ein solches Gutachten vor allem für ältere Immobilien, die bereits eine erhebliche Nutzungsdauer hinter sich haben oder für Gebäude, die aufgrund spezifischer Eigenschaften oder durchgeführter Modernisierungsmaßnahmen von den standardmäßigen AfA-Tabellen abweichen.

Zudem ist ein Gutachten insbesondere dann sinnvoll, wenn substantielle Umbau- oder Sanierungsarbeiten anstehen oder bereits durchgeführt wurden, die die Nutzungsdauer des Gebäudes wesentlich beeinflussen. Auch bei Immobilien, die unter speziellen wirtschaftlichen oder technischen Bedingungen betrieben werden, kann die Erstellung eines Restnutzungsdauergutachtens erhebliche Steuervorteile mit sich bringen.

Es ist jedoch zu beachten, dass die Kosten für die Erstellung des Gutachtens in einem angemessenen Verhältnis zur erwarteten Steuerersparnis stehen sollten. Daher empfiehlt es sich, im Vorfeld eine grobe Einschätzung der potenziellen Vorteile vorzunehmen.

Das Gutachten in der Praxis: Annahme und mögliche Herausforderungen

Ein korrekt erstelltes Restnutzungsdauergutachten sollte in der Regel von den Finanzbehörden anerkannt werden. Es ist jedoch wichtig zu beachten, dass trotz eines professionell ausgearbeiteten Gutachtens Herausforderungen bei der Anerkennung durch das Finanzamt auftreten können.

Eine häufige Herausforderung ist die Detailtiefe und die nachvollziehbare Argumentation im Gutachten. Finanzämter prüfen die vorgelegten Dokumente genau und fordern gegebenenfalls zusätzliche Nachweise oder Erläuterungen. Daher ist es entscheidend, dass der Sachverständige alle relevanten Aspekte gründlich dokumentiert und begründet.

Ein weiterer Punkt, der zu Diskussionen führen kann, ist die Einschätzung des Marktwerts der Immobilie und die darauf basierende Abschreibung. Hier kann es zu unterschiedlichen Auffassungen zwischen Eigentümer, Sachverständigem und Finanzamt kommen. Eine detaillierte Marktanalyse und eine transparente Herleitung der Werte können hier Abhilfe schaffen.

Um mögliche Herausforderungen zu minimieren, ist es ratsam, bereits vor der Beauftragung des Gutachtens eine Vorabprüfung durchzuführen und die Erfolgsaussichten zu bewerten. Sollten sich während des Prozesses Unstimmigkeiten ergeben, ist eine offene und proaktive Kommunikation mit dem Finanzamt von Vorteil. Nicht selten führt ein konstruktiver Dialog zu einer einvernehmlichen Lösung.

Fazit

Restnutzungsdauergutachten sind ein effektives Werkzeug zur Steueroptimierung für Immobilieneigentümer. Allerdings ist eine fundierte Entscheidung unter Berücksichtigung der individuellen Situation und unter Einbeziehung professioneller Beratung essenziell. Mit dem richtigen Ansatz können diese Gutachten einen wesentlichen Beitrag zur Wertsteigerung und zur finanziellen Effizienz einer Immobilieninvestition leisten.

Bildquelle(n): Photo by gopixa on stock.adobe.com